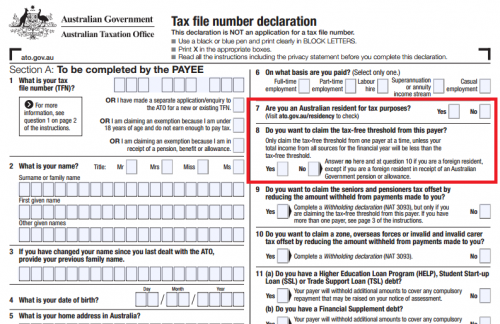

そんなとき、知っておきたいのがTax File Number Declarationと源泉徴収のルールです。

- Tax File Number Declaration:新たに雇用される度に所得税に関する情報を申告する税務関係書類。

- 源泉徴収:雇用主が給与支払の際に所得税を差し引き、国に納税すること。

ワーキングホリデーの皆さん

Tax File Number Declaration- #7 ⇒ No(税法上の居住者ではない)

- #8 ⇒ No(Free Tax Thresholdはない)

源泉徴収のルール

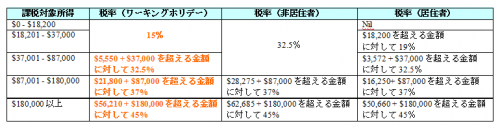

同時に複数の仕事を掛け持ちしても、それぞれ源泉徴収される所得税は所得税率表(ワーキングホリデー用)どおりです。ただし、タックスリターン時には合計所得金額で再計算されます。なお、ワーキングホリデー雇用のための登録をしていない雇用主の元で働く場合には所得税率表(非居住者用)の税率で源泉徴収されます。

学生ビザの皆さん

まずは、コチラから自分が税法上の居住者か非居住者か確認しましょう。① 税法上の非居住者の場合

Tax File Number Declaration- #7 ⇒ No(税法上の居住者ではない)

- #8 ⇒ No(Free Tax Thresholdはない)

同時に複数の仕事を掛け持ちしても、それぞれ源泉徴収される所得税は所得税率表(非居住者用)どおりです。 ただし、タックスリターン時には合計所得金額で再計算されます。

② 税法上の居住者の場合

Tax File Number Declaration- #7 ⇒ Yes(税法上の居住者ではある)

- #8 ⇒ 主たる仕事:Yes(Free Tax Thresholdあり)/ それ以外の仕事:No(Free Tax Thresholdなし)になります。

源泉徴収のルール

税法上の居住者が2つ以上の仕事を掛け持ちする場合、源泉徴収額は主たる仕事とそれ以外の仕事で異なり、「それ以外の仕事」は源泉徴収額が大きくなります。ただし、これは源泉徴収のルールです。実際には、タックスリターン時に合計所得額をに対して所得税率表(居住者用)の税率に調整されます。

例えば、1つの仕事で年間$10,000を稼いだAさんと、2つの仕事を掛け持ちしそれぞれ$7,000と$3,000を稼いだBさん。Bさんの方が源泉徴収額は大きくなりますが、タックスリターン後の最終的な所得税は同じになります。

<参考:所得税率表 FY 2016/2017>

*このブログの情報は2017年2月1日現在のものです。